承接上文《香港作為金融中心所面對的問題及風險 (1/4)》

3) 美國「加息周期」對香港銀行所構成之風險

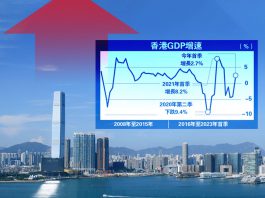

現時,美國進入「加息周期」,由於香港銀行體系資金相對充裕,暫時香港銀行同業拆息尚未完全反映美國加息之幅度。市場人士普遍認為,在聯繫匯率制度行之有效的情況下,大家都不太擔心美元加息所帶來的風險。此外,再考慮到上世紀1997年的教訓,金管局對銀行亦作出一系列的監管及限制,大部份人都不認為金融風暴會再度發生。

市場人士對香港金融體制有信心,絕對是好事。但值得關注的是,如果萬一美國持續大幅加息,我們又能否有效應對當中的風險呢?

- 關於香港銀行的壓力測試:我們進入了超過20年的低息環境,普遍香港銀行在計算自身或客人的風險及進行壓力測試時,都不會假設利息大升。若估計加息2%至3%,已算是十分保守了。但現時美國在短短幾個月之外已累計加息達2.25%;這次美元「加息周期」會持續多久?最終幅度會如何?現時銀行體系的壓力測試,到底需要假設美國最終加息至什麼程度?或反過來說,美國加息至什麼程度,才會對香港銀行業界構成相當的風險呢?暫時來說,香港金融界仍沒有相關的具體研究及討論。

- 行之有效的監管機制,會否仍有漏洞?自從1997年之後,金管局為聯繫匯率作出一定程度上的改革及修補。其時,金管局總裁為任至剛,市場上以「任七招」來稱呼相關的改革。除了「任七招」之外,金管局總結97年金融風暴的教訓,對銀行的房地產貸款業務亦進行一系列的監管,於2012年左右,推出「審慎措施指引」,並在過去10年間不斷細化及調節。但以上行之有效的監管機制,會否仍有漏洞?面對美國突如其來的大幅加息,我們還有什麼其他地方值得關注?

於聯繫匯率下,港府在某程度上放棄了「貨幣政策」,港元與美元掛勾,亦只是按市場機制自然調節。金管局只能被動地承接港元的沽盤來保持匯率。換句話來說,儘管港元與美元掛勾,但在實際的市場運作上,金管局並沒有「主動加息」之機制。即使是金管局的「貼現窗」,仍有非常公開及透明的計算方式。簡單來說,就是一切交給市場;金管局只能「機械式」的守住匯價,但在調節利率的幅度及時機上,皆沒有任何實質的控制權。

監管聯繫匯率相關之衍生工具是否到位?由於香港銀行資金充裕,銀行同業拆息並沒有完全跟上美元的步伐。但這樣已製造了匯價「套戥」的機會,讓國際對沖基金賺錢。若當參與「套戥」的資金足夠多,且香港銀行體系的資金進一步縮減,港元拆息絕對有可能「追過龍」,加息的幅度可以隨時反超美元。

由於港元與美元掛勾已久,在市場上一直有不少衍生工具供國際資本投機及對沖。眾多周知,在金融世界裡,期貨及衍生工具的市場可以比現貨市場更龐大;就算在現貨市場裡,我們有十足的美元作為基礎,但只要有更龐大的資金投入那些期貨及衍生工具市場,這股力量仍有機會反過來影響現貨市場。

我們絕不能因為現貨市場裡有百分百的美元作為後盾,就輕視這存在的風險。金管局參考1997年的教訓而制定的政策,又有沒有與時並進?我們對新世代的金融工具的監管又是否到位呢?

同業拆息可能存在的問題:現時香港銀行同業拆息相對美元利息低,這又是否值得高興呢?美國已開始使用SOFR rate而棄用LIBOR rate;新的計算方式相對上較公開及透明。但在客觀形勢下,香港仍然使用HIBOR rate (香港銀行同業拆息),港元隔夜平均指數(HONIA)暫時亦只列為參考指標。

香港銀行同業拆息的計算方法,就是參考了20間主要銀行的拆借成本。我們先不論金管局對這20間銀行的報價之監管是否足夠,只集中看這銀行同業拆息的計算機制。

現時,香港有大約163間持牌銀行、17間有限制牌照銀行和13間接受存款公司。 此外,我們有42間外資銀行在本港設有代表辦事處。儘管20間主要銀行的平均拆借成本已算有代表性,但其餘超過100間中小型銀行的拆借成本,明顯與主要銀行有區別。在經濟衰退及爆發金融動蘯時,大銀行與中小型銀行的成本差別將會更大。

這會有什麼問題呢?雖然香港最大的20間銀行之平均拆借成本仍處在低水平,但另外超過100間銀行的拆借成本,有機會已比HIBOR更高。根據行業慣例,銀行為客人提供貸款,多數會以HIBOR為基準。當香港出現銀根相對短缺之時,如果某中小型銀行本身的拆借成本比HIBOR還要高得多,它提供給客人的貸款,將有可能虧本。

香港銀行樂於投資債券市場,加息期將衝擊相關資產質素:美元進入「加息周期」,亦有機會直接衝擊銀行的資產質素。由於香港銀行競爭十分激烈,貸款業務的盈利越來越微薄。不少中小型銀行在「吸存」後,都不輕易「放貸」。由於銀行貸款的收益太低,很多中小型銀行都會把存款投資在債券市場裡。舉例說,參與某大公司的銀團貸款,可能只有不足1%的收益。但該公司發債,卻可能有3%至5%的收益。特別是資金成本較高的中小型銀行,當然是傾向把資金投放在債券市場裡。

參考了2008年的經驗,普遍銀行買債也會傾向購入低風險的國際銀行及保險公司債券。它們亦會購買本地優質企業的債券。既然香港各大小銀行都懂得分散投資,又有什麼地方值得我們擔心呢?

- 銀行對自身投資債券的批核十分寬鬆:傳統以來,香港銀行在批核個人貸款及企業貸款會相對嚴謹得多,相關的分析及研究會較為複雜。相對來說,購買債券的流程遠為簡陃。

舉例說,銀行參與某間公司的銀團貸款,審批流程會較多,一層一層的批上去,甚至乎要向信審委員會匯報,相關報告至少有好幾十頁紙,各方面的風險都要顧慮得到,絕不能馬虎。

但若銀行打算購買同一間企業發行的債券呢?相關申請並非由企業貸款部門負責,而是司庫部執行,所需的流程則簡單得多。他們需要做分析報告嗎?司庫部的作風是分秒必爭,申請書通常就只一、兩頁紙。說穿了,就是看該公司的國際評級及收益來決定。據筆者過往的經驗所知,不少銀行的司庫部就往往只以電郵形式向信審部門申請買債,連正經的書面信審申請報告也不用。這種對債券的「輕鬆批核」模式,亦有可能使銀行不自覺地承擔了更多風險。

- 銀行投資企業債券,比傳統放貸業務風險更高:為何銀行買債的收益會比銀行貸款高呢?歸根結底,銀行貸款才是本業,債券投資只是為了提高收益的副業。無論是雙邊或銀團貸款,所涉及的條款都屬於坊間所述的「霸王條款」,將更能保障銀行。由於銀行之本質不能算是百分百的商業機構,手上拿着的存款是國民的重要資產。銀行把相關的貸款借出,需要保障存戶的利益,貸款條款自然會相對上「一面倒」;銀行對貸款人的限制亦自然會較多。

至於銀行自身作出的債券投資,其角色便會與其他債券人一樣,只能算是其中一名投資者。企業債的條款會較公平,借貸雙方的關係會平等得多。在原理上,債券持有人所享有的保障,只會比銀行貸款人為低。

由於在貸款及債券合約上之條款不同,縱然借款人是同一間企業,其貸款成本亦會不一樣。此外,雙邊或銀團貸款亦可能會有抵押品,但債券則一般皆不會有實質具意義的抵押品。無論如何,香港銀行傾向購買企業債,就算其相關投資如何分散,但整體風險已經比專注貸款業務有所提高。

- 香港銀行在投資債券時,有否充份考慮最新的加息情況?銀行貸款的利息多以HIBOR base為基礎,是一個浮動的利率收益。債券則多為定息收入,「加息周期」裡,其價值將會下跌。香港各大小銀行正享受了超過20年的低息環境,過去在投資企業債時,當然不會考慮本年度才發生的加息情況。

據資料顯示,1953年至2022年期間,美國長期利率大約為5.02%。其中,1981年曾大升至15.32%之水平。如果今次美元總共加息的幅度不是2%至3%,而是5%或以上,香港銀行的資產質素會如何?當加息之際,債券價格便會下跌。如果各企業債券之價格出現急跌的話,香港各大小銀行又是否有充足的準備作應對?

(文章為第2篇,合共4篇,待續)

文:寒柏

學研社成員,從事金融業,亦為自由撰稿人。

*作者文章觀點,不代表堅料網立場