上文提及,由於港股市況低迷及前景不明朗,即使港府寬免「股票印花稅」,亦未必可以振興股市。如果港府想激活股市,「入市」應該是最直接的方法。

當然,香港是資本主義社會,信奉自由市場經濟。在一般情況下,港府實不應干預市場發展。但儘管如此,港府在「非常時期」仍會出手「托市」,以穩住投資者的信心。不僅港府如此,即使是西方國家亦會用盡方法「救市」。

於98年亞洲金融風暴之際,國際大炒家曾狙擊港元及股市。由於港元被狙擊,金管局當時只能以大幅加息穩住港元,並導至港股大跌。國際炒家一方面狙擊港元,另一方面則靠沽售港股期指而大賺。那時候金管局尚未能及事完善聯繫匯率機制,港府為了穩定市場信心而決定「入市」購買港股。最終,國際炒家見無利可圖,再加上於俄羅斯市場投機的部署失利,便只得鎩羽而歸。幾年後,港府亦把手上的股票「打包」成「盈富基金」出售。

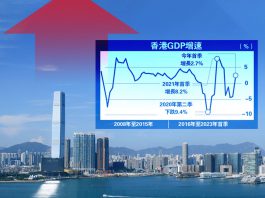

現時,港股跌穿18,000點,由2021年左右的28,000點以上反覆回落至今已有10,000點,以市盈率計算亦只有10.73倍。

即使現時港股市況低迷,但情況仍比當年亞洲金融風暴為佳,亦不見有國際炒家狙擊股市。根據港府「積極不干預」的政策理念而言,現時並沒有需要港府「入市」的理據。

但從另一個角度看,港府坐擁7000億港元財政儲備,如果只以此購買美債及美元票據,一來未免過份保守,二來亦未能充份活用儲備以增加回報。追求「穩定」的一體兩面,就是放棄「回報」。美元及美債票據的流通性極高,但卻連年貶值。港府坐擁美元流動資產,其購買力只會不斷被蠶食。

現時,港府若繼續採取相對保守的投資策略,可趁美元利息高企而考慮把部份資金購買較長年期的美債,以鎖定較高的孳息率。

但若作通盤考慮,在中美角力的形勢下,港府亦應該考慮作出分散投資以對沖政治風險。港府如只「孤注一擲」的購買美元資產,若萬一受到美國的制裁,後果可謂不堪設想。

如港府打算投資港股,我們先要瞭解清楚為何港股一蹶不振。現時,港股的主要成份,除了傳統港資企業之外,都是以內地企業為主,當中包括不少新經濟產業。由於中美貿易戰及科技戰下,國際投資者對內資企業缺乏信心,相關股份的市盈率已跌至新低。但值得留意的是,即使西方媒體及金融機構對內地經濟前景一致看淡,但內地經濟卻展現出驚人的韌性。

西方媒體報道內地經濟,時刻強調內地出口下跌,但內地貿易總量仍是世界第一。此外,其實不只內地,日韓及東南亞的出口數據均出現嚴重的下跌。如此一定,到底是西方需求不振,還是亞洲出口的問題呢?

內地出口數據下跌,但內地政府正積極找尋西方以外的貿易夥伴,甚至乎於它們簽訂「貨幣互換」及「以本國貨幣」結算的協議。人民幣佔全球支付比重再創新高至3.47%,有超過30個國家採用人民幣與中國進行交易。還有,內地通脹依然偏低,亦沒有陷入通縮,內地消費市場之情況比西方國家較佳。至於生產方面,除了電動汽車銷售創出佳績外,手機行業亦於近期突破西方封鎖而有所突破,內地9月份PMI上升至50.2,重返擴張區間。

由於香港背靠內地,對內地經濟及各行各業的瞭解,應該比一般西方國家更深。我們亦不難發現,現時某些內地行業正高速發展,盈利亦穩步上揚,但股價卻依然「低水」。

在這情況下,港府不妨考慮把一部份財政儲備成立基金,先用作投資港股。一方面,港府可趁港股「低水」,並透過「揀行業」及「揀股」的方式於中長期取得可觀回報。另一方面,投資港股,特別是內地企業,亦可以對沖港府手上的美元資產之風險。當然,以上只是以投資及對沖風險的角度出發,港府動用儲備亦有政治層面及操作上的考慮,我們需要從長計議。

總括而言,對投資者來說,港府如想振興股市,帶頭「入市」比寬減「股票印花稅」應該來得更直接及有效。

(完)

文:寒柏

從事金融業,亦為自由撰稿人。

*作者文章觀點,不代表堅料網立場